Η Δημοσιονομική Κρίση και το Πρόγραμμα Προσαρμογής

Μετά από μια διετή διαδρομή γεμάτη από λάθη στην εφαρμογή αλλά και την επικοινωνία της ελληνικής οικονομικής πολιτικής, η χώρα βρίσκεται ενώπιον φαινομενικού αδιεξόδου. Ωστόσο, το «κλειδί» για να αποφευχθεί μια οικονομική και κοινωνική κατάρρευση δεν είναι άλλο από την επιστροφή σε αναπτυξιακούς ρυθμούς. Το εγχείρημα δεν είναι εύκολο αλλά υπάρχουν ακόμα εύκαιρα «εργαλεία».

Ο ΓΙΩΡΓΟΣ ΑΛΟΓΟΣΚΟΥΦΗΣ είναι καθηγητής στο Οικονομικό Πανεπιστήμιο Αθηνών, πρώην υπουργός Οικονομίας και Οικονομικών.

Το κείμενο αυτό δημοσιεύθηκε στην έντυπη έκδοση του Foreign Affairs, στο τεύχος Δεκεμβρίου 2011/Ιανουαρίου 2012

________________________________________________

Από τους πρώτους μήνες του 2010, η Ελλάδα αναδείχθηκε ως το πρώτο θύμα μιας κρίσης δημοσίου χρέους που απειλεί να αποσταθεροποιήσει τη ζώνη του ευρώ και την εύθραυστη ανάκαμψη της ευρωπαϊκής οικονομίας.

Η δημοσιονομική κατάσταση της Ελλάδας αποτέλεσε το επίκεντρο της διεθνούς προσοχής μετά τις εκλογές του 2009. Το δημοσιονομικό έλλειμμα της Ελλάδας επιδεινώθηκε σημαντικά κατά τη διάρκεια της διεθνούς χρηματοπιστωτικής κρίσης, όπως άλλωστε συνέβη και στις περισσότερες οικονομίες της ευρωζώνης και του υπόλοιπου κόσμου. Επιπλέον, μετά από πολλά χρόνια υψηλών ρυθμών ανάπτυξης, το 2009 η ελληνική οικονομία εισήλθε σε μία παρατεταμένη ύφεση, το τέλος της οποίας δεν είναι ακόμη ορατό.

Η κρίση του διεθνούς χρηματοπιστωτικού συστήματος επηρέασε την ελληνική οικονομία στην αχίλλειο πτέρνα της: την αναχρηματοδότηση του υψηλού δημοσίου χρέους, το οποίο είχε συσσωρευθεί κυρίως στη δεκαετία του 1980. Αν και τα θεμελιώδη δεδομένα της ελληνικής οικονομίας είχαν βελτιωθεί σημαντικά στην εικοσαετία έως και το 2008, κατά τη διάρκεια της προετοιμασίας για τη συμμετοχή στη ζώνη του ευρώ και μετά την είσοδο της Ελλάδας στην ευρωζώνη, τα δημόσια οικονομικά και η διεθνής ανταγωνιστικότητα παρέμεναν ως σημαντικά και διαρκή προβλήματα. Παρά το γεγονός ότι υπήρξαν μικρές περίοδοι δημοσιονομικής προσαρμογής, η δημοσιονομική προσαρμογή ήταν ανεπαρκής και τα προγράμματα συνήθως ανατρέπονταν σε εκλογικές περιόδους.

Μετά από μία ταχεία συσσώρευση κατά τη δεκαετία του 1980, το δημόσιο χρέος της Ελλάδας είχε σταθεροποιηθεί στα επίπεδα του 100% του ΑΕΠ από τις αρχές της δεκαετίας του 1990. Η Ελλάδα δεν είχε ιδιαίτερο πρόβλημα στο να χρηματοδοτεί τα δημοσιονομικά ελλείμματα και να αναχρηματοδοτεί το χρέος της έως και το 2008. Όμως, στις συνθήκες της διεθνούς χρηματοπιστωτικής κρίσης, η αναχρηματοδότηση του χρέους άρχισε να γίνεται προβληματική, καθώς τα περιθώρια των επιτοκίων σε σχέση με τα αντίστοιχα γερμανικά επιτόκια άρχισαν να διευρύνονται. Το πρόβλημα έγινε πολύ πιο σοβαρό μετά τις εκλογές του 2009, όταν η Ελλάδα βρέθηκε στο επίκεντρο της κριτικής του διεθνούς τύπου, των διεθνών οργανισμών, των πρακτορείων αξιολόγησης και της Ευρωπαϊκής Επιτροπής. Παρά το γεγονός ότι η δημοσιονομική κατάσταση το 2009 είχε επιδεινωθεί στις περισσότερες χώρες, σε πολλές περισσότερο και από την Ελλάδα, η Ελλάδα βρέθηκε στη δίνη μιας κρίσης εμπιστοσύνης.

Αυτό συνέβη για τρεις κυρίως λόγους. Πρώτον, λόγω του υψηλού επιπέδου του δημοσίου χρέους όταν ξέσπασε η διεθνής κρίση. Το δημόσιο χρέος είχε σταθεροποιηθεί από τις αρχές της δεκαετίας του 1990 στο 100% του ΑΕΠ περίπου, έναντι 70% κατά μέσο όρο για τις οικονομίες της ζώνης του ευρώ. Δεύτερον, λόγω της ξαφνικής και χωρίς εξηγήσεις ανακοίνωσης της δημοσιονομικής επιδείνωσης του 2009 από τη νέα κυβέρνηση που προέκυψε από τις εκλογές. Ο αψυχολόγητος χειρισμός αυτής της ανακοίνωσης φαίνεται να αιφνιδίασε τις αγορές και συνέβαλε στη δημιουργία κρίσης εμπιστοσύνης, καθώς η απελθούσα κυβέρνηση επέμενε κατά το 2009 ότι θα συγκρατούσε το δημοσιονομικό έλλειμμα. Ο τρίτος και σπουδαιότερος λόγος σχετίζεται με την απροθυμία της νέας κυβέρνησης να αντιμετωπίσει τη δημοσιονομική κατάσταση, τις αδυναμίες του πρώτου μετεκλογικού προϋπολογισμού και τις πρώτες μετεκλογικές επιλογές της νέας κυβέρνησης, οι οποίες οδηγούσαν σε διεύρυνση και όχι σε περιορισμό του δημοσιονομικού ελλείμματος.

Κάτω από αυτές τις συνθήκες, η Ελλάδα αντιμετώπισε μια σοβαρή κρίση εμπιστοσύνης, μιία παρατεταμένη κερδοσκοπική επίθεση στην αγορά των ομολόγων και οδηγήθηκε στην προσφυγή σε έναν ειδικό ευρωπαϊκό μηχανισμό στήριξης, με τη συμμετοχή του Διεθνούς Νομισματικού Ταμείου. Από τα τέλη Απριλίου του 2010 η Ελλάδα στην ουσία έχει αποκλειστεί από τις διεθνείς αγορές χρήματος και κεφαλαίου.

Η Ελλάδα βρίσκεται έκτοτε στη δίνη μιας διπλής κρίσης εμπιστοσύνης. Έχασε την εμπιστοσύνη των διεθνών επενδυτών, με αποτέλεσμα να μη μπορεί να δανειστεί διεθνώς, και έχασε την εμπιστοσύνη και των εγχώριων καταναλωτών και επενδυτών, λόγω των παλινωδιών της φορολογικής πολιτικής και των προβλημάτων του χρηματοπιστωτικού τομέα, με αποτέλεσμα να εισέλθει σε μια παρατεταμένη και βαθιά ύφεση, η οποία επιδεινώνει τα δημοσιονομικά της προβλήματα.

Στις αρχές Μαϊου του 2010, οι χώρες της ευρωζώνης συμφώνησαν να παράσχουν στην Ελλάδα 80 δισεκατομμύρια ευρώ σε διμερή δάνεια, υπό τον συντονισμό της Ευρωπαϊκής Επιτροπής, ενώ ένα επιπλέον ποσόν 30 δισεκατομμυρίων ευρώ θα διετίθετο από το Διεθνές Νομισματικό Ταμείο (ΔΝΤ). Η Ελλάδα ανέλαβε να ακολουθήσει ένα πρόγραμμα προσαρμογής, το οποίο αποτυπώθηκε σε ένα μνημόνιο. Η επίβλεψη της εφαρμογής ανατέθηκε στην τρόϊκα, αποτελούμενη από εκπροσώπους της Ευρωπαϊκής Επιτροπής (ΕΕ), της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) και του ΔΝΤ. Τέθηκε σε εφαρμογή μια κυλιόμενη τριμηνιαία διαδικασία επιτήρησης των προσπαθειών αντιμετώπισης της δημοσιονομικής κατάστασης, πριν εκταμιευθούν οι δόσεις του δανείου των 110 δις ευρώ. Οι χώρες της ευρωζώνης συνεισέφεραν στο δάνειο κατά το ποσοστό της συμμετοχής τους στο κεφάλαιο της Ευρωπαϊκής Κεντρικής Τράπεζας. Το επιτόκιο του δανείου ορίστηκε στο 5%, υψηλότερα από το κόστος άντλησης των κεφαλαίων στην αγορά.

Επιπλέον, προκειμένου να αντιμετωπιστεί η γενικότερη δημοσιονομική κρίση, αποφασίστηκε η δημιουργία του Ευρωπαϊκού Μηχανισμού Χρηματοπιστωτικής Σταθερότητας (European Financial Stability Facility, EFSF), ο οποίος θα μπορούσε να αντλήσει κεφάλαια από την αγορά, ώστε να μπορεί να δανείσει σε χώρες που αντιμετώπιζαν χρηματοδοτικές δυσκολίες. Η άντληση κεφαλαίων θα μπορούσε να φθάσει τα 440 δις ευρώ, και θα καλυπτόταν από εγγυήσεις των χωρών μελών της ζώνης του ευρώ.

Καθώς σταδιακά άρχισε να φαίνεται απίθανο να επιστρέψει η Ελλάδα στις αγορές το 2012, όπως είχε αρχικά σχεδιαστεί, στις 22 Ιουλίου 2011 οι χώρες της ζώνης του ευρώ συμφώνησαν να “υποστηρίξουν ένα νέο πρόγραμμα για την Ελλάδα και, μαζί με το ΔΝΤ και την εθελοντική συνεισφορά του ιδιωτικού τομέα, να καλύψουν πλήρως το χρηματοδοτικό κενό. Το συνολικό επιπλέον ποσό κρατικής χρηματοδότησης θα έφθανε κατ’εκτίμηση τα 109 δις ευρώ.” Η ημερομηνία λήξης των αρχικών δανείων προς την Ελλάδα επεκτάθηκε και το επιτόκιο μειώθηκε. Ο Ευρωπαϊκός Μηχανισμός Χρηματοπιστωτικής Σταθερότητας (EFSF) ενισχύθηκε με νέες δυνατότητες για βραχυχρόνια δανειοδότηση, παροχή πιστώσεων για την κεφαλαιακή ενίσχυση τραπεζών, και, σε “εξαιρετικές” περιστάσεις, την επαναγορά ομολόγων υπερχρεωμένων οικονομιών.

Ωστόσο, και αυτή η απόφαση προσαρμόστηκε και επεκτάθηκε στις 26 Οκτωβρίου του 2011, καθώς οι ιδιώτες θεσμικοί επενδυτές, κάτω από την πίεση των ηγετών της ζώνης του ευρώ, συμφώνησαν σε ένα “κούρεμα” 50% στην ονομαστική αξία των μετοχών που κατείχαν, αντί για το 22% που είχε συμφωνηθεί τον Ιούλιο. Επιπλέον, οι χώρες της ζώνης του ευρώ αποφάσισαν να αυξήσουν έμμεσα τους πόρους του EFSF.

Το Νοέμβριο του 2011, ο πρωθυπουργός της Ελλάδας παραιτήθηκε, μετά μία άστοχη απόφαση για διενέργεια δημοψηφίσματος επί των όρων της συμφωνίας της 26ης Οκτωβρίου, και σχηματίστηκε μεταβατική κυβέρνηση, υπό ένα διεθνώς αναγνωρισμένο Έλληνα κεντρικό τραπεζίτη.

Αυτή είναι η εξέλιξη των πραγμάτων έως σήμερα.

Το Πρόγραμμα Προσαρμογής του 2010

Σύμφωνα με τους όρους του αρχικού προγράμματος διάσωσης, η ελληνική κυβέρνηση ανέλαβε την υποχρέωση να εφαρμόσει ένα πενταετές πρόγραμμα δραστικής δημοσιονομικής προσαρμογής και διαρθρωτικών μεταρρυθμίσεων. Τα αρχικά μέτρα στόχευαν στο να περιορίσουν το δημοσιονομικό έλλειμμα κατά πέντε ποσοστιαίες μονάδες του ΑΕΠ το 2010 και κατά τέσσερις επιπλέον μονάδες το 2011. Η Ελλάδα ανέλαβε την υποχρέωση να περιορίσει το δημοσιονομικό της έλλειμμα κάτω από το 3% του ΑΕΠ έως το 2014.

Το πρόγραμμα προσαρμογής είχε δύο άξονες: πρώτον, να επαναφέρει τη δημοσιονομική διατηρησιμότητα της χώρας, και, δεύτερον, να βελτιώσει τη διεθνή της ανταγωνιστικότητα.

Το αρχικό πρόγραμμα προσαρμογής έχει αναθεωρηθεί ήδη δύο φορές, λόγω της ανεπαρκούς εφαρμογής του και μίας ακόμη αναθεώρησης των στατιστικών στοιχείων για τα δημόσια οικονομικά. Η πρώτη αναθεώρηση ακολούθησε την απόφαση του φθινοπώρου του 2010 να συμπεριληφθούν και οι δημόσιες επιχειρήσεις στα στοιχεία της γενικής κυβέρνησης, ενώ η δεύτερη αναθεώρηση κατέστη αναπόφευκτη μετά την αποτυχία πιστής εφαρμογής του προϋπολογισμού του 2010. Μια τρίτη αναθέωρηση επίκειται μετά τις αστοχίες του προϋπολογισμού του 2011 και τις αποφάσεις του Ιουλίου και του Οκτωβρίου του 2011.

Ωστόσο, ως τώρα, τα αναθεωρημένα προγράμματα προσαρμογής έχουν την ίδια περίπου διάρθρωση και φιλοσοφία με το αρχικό πρόγραμμα, και βασίζονται σε παρόμοιες πολιτικές. Πρόκειται για προγράμματα δραστικής αλλά κατά βάση σταδιακής δημοσιονομικής προσαρμογής, και διαρθρωτικών μεταρρυθμίσεων για τη βελτίωση της ανταγωνιστικότητας της ελληνικής οικονομίας.

Υπάρχουν πολλοί που εξακολουθούν να αμφιβάλλουν για το κατά πόσον η Ελλάδα μπορεί να ξεφύγει από το δημοσιονομικό της πρόβλημα μέσω των προγραμμάτων προσαρμογής που έχει συμφωνήσει με την Ευρωπαϊκή Επιτροπή, την Ευρωπαϊκή Κεντρική Τράπεζα και το Διεθνές Νομισματικό Ταμείο.

Χρηματοοικονομικοί αναλυτές, έγκυροι οικονομολόγοι και έντυπα όπως ο Economist, οι Financial Times και η Wall Street Journal εκφράζουν συνεχώς σοβαρές αμφιβολίες για τη δυνατότητα επιτυχίας του προγράμματος προσαρμογής, επιχειρηματολογώντας ότι η δημοσιονομική κατάσταση της Ελλάδας είναι μη διατηρήσιμη χωρίς η χώρα να κηρύξει πτώχευση και να εξέλθει από τη ζώνη του ευρώ.

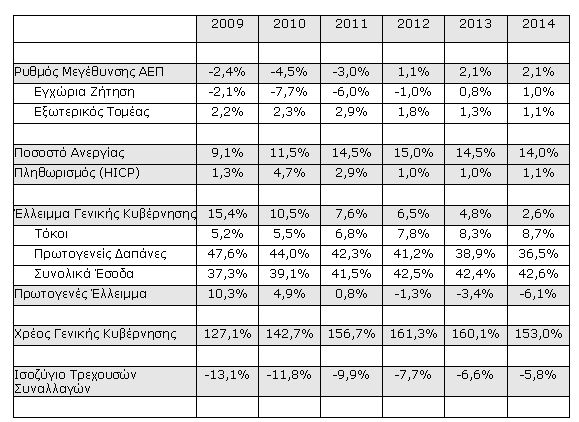

Σύμφωνα με το πρόγραμμα προσαρμογής, η δημοσιονομική προσπάθεια θα έπρεπε να λάβει χώρα σε ένα πλαίσιο ύφεσης και αύξησης της ανεργίας. Σύμφωνα με τη δεύτερη αναθεώρηση του αρχικού προγράμματος (Μάιος 2011) το έλλειμμα της γενικής κυβέρνησης προβλεπόταν να πέσει από το 15,4% του ΑΕΠ το 2009, στο 2,6% του ΑΕΠ το 2014. Παρ’ όλα αυτά, ο λόγος του δημοσίου χρέους προς το ΑΕΠ προβλεπόταν να ανέβει από το 127,1% του ΑΕΠ το 2009 στο 153% το 2014. Αυτό προβλέπεται λόγω της αρνητικής διαφοράς των επιτοκίων του δημοσίου χρέους από το ρυθμό αύξησης του ΑΕΠ, καθώς και λόγω του ότι η Ελλάς προβλέπεται να εξακολουθήσει να έχει πρωτογενή δημοσιονομικά ελλείμματα έως τουλάχιστον το 2011. Μόνο στον τέταρτο και τον πέμπτο χρόνο του προγράμματος προβλέπεται να έχει η Ελλάδα αξιόλογα πρωτογενή πλεονάσματα. Παρά το ότι το πρόγραμμα παρουσίαστηκε ως εμπροσθοβαρές, στην πραγματικότητα προβλέπει μια σημαντική δημοσιονομική προσπάθεια και στα δύο τελευταία χρόνια, δηλαδή το 2013 και το 2014.

Τα κύρια στοιχεία της δεύτερης αναθέωρησης του προγράμματος προσαρμογής παρουσιάζονται στον Πίνακα 1.

Πίνακας 1

Πρόγραμμα Προσαρμογής της Ελλάδας, 2010-2014

(2η Αναθεώρηση, Μάϊος 2011)

πηγή: Ευρωπαϊκή Επιτροπή

Σε σχέση με τη διάρθρωση του προγράμματος αξίζει να σημειωθούν τα εξής:

Πρώτον, το πρόγραμμα προβλέπει μια μεγάλη δημοσιονομική προσαρμογή σε περίοδο πέντε ετών. Η προσαρμογή του πρωτογενούς ισοζυγίου της γενικής κυβέρνησης φθάνει τις 16,4 εκατοστιαίες μονάδες του ΑΕΠ. Προσαρμογή τέτοιου μεγέθους είναι πρωτοφανής. Η μεγαλύτερη συγκρίσιμη προσαρμογή έως σήμερα, μεταξύ του 1989 και του 1994, ισοδυναμούσε με 9,7 εκατοστιαίες μονάδες του ΑΕΠ σε αντίστοιχο χρονικό διάστημα. Από ένα πρωτογενές έλλειμμα 5,5% του ΑΕΠ το 1989, η Ελλάδα πέτυχε δημοσιονομικό πλεόνασμα 4,2% του ΑΕΠ το 1994. Η δεύτερη μεγαλύτερη συγκρίσιμη προσαρμογή έλαβε χώρα μεταξύ 2004 και 2006 και έφθασε τις 3,2 εκατοστιαίες μονάδες του ΑΕΠ σε μία τριετία. Το δημοσιονομικό έλλειμμα ήταν 2,6% του ΑΕΠ το 2004 και μετατράπηκε σε πρωτογενές πλεόνασμα 0,6% του ΑΕΠ το 2006.

Δεύτερον, η προσαρμογή επικεντρώνεται σε δύο υπο-περιόδους: το 2010-11 και το 2013-14. Η προσαρμογή του 2010 δεν ήταν παρά η διόρθωση των υπερβολών του εκλογικού 2009, όταν τα δημόσια έσοδα κατέρρευσαν και οι πρωτογενείς δαπάνες εκτοξεύθηκαν προσωρινά. Υπό μία έννοια, η προσαρμογή του 2010 ήταν το εύκολο μέρος, καθώς το 2009 είχε “φορτωθεί” με προσωρινές επιβαρύνσεις. Η προσαρμογή του 2013-14 προβλέπεται να λάβει χώρα στο πλαίσιο της ανάκαμψης από μια παρατεταμένη ύφεση, αλλά τα μέτρα που θα τη συνοδεύσουν δεν έχουν πλήρως εξειδικευθεί.

Τρίτον, ούτε η οικονομική μεγέθυνση, αλλά ούτε και οι δαπάνες εξυπηρέτησης του αυξανόμενου δημοσίου χρέους σε σχέση με το ΑΕΠ διευκολύνουν την προσαρμογή σύμφωνα με το πρόγραμμα. Η προσαρμογή του δημοσιονομικού ισοζυγίου λαμβάνει χώρα στο πλαίσιο ενός πτωτικού ΑΕΠ, τουλάχιστον έως τα τέλη του 2011. Επιπλέον, λόγω του αυξανόμενου λόγου του δημοσίου χρέους ως προς το ΑΕΠ, οι δαπάνες για τόκους αυξάνονται σε σχέση με το ΑΕΠ. Έτσι η μείωση του συνολικού ελλείμματος της γενικής κυβέρνησης είναι μικρότερη από τη μείωση του πρωτογενούς ελλείμματος. Η τελευταία αυτή αδυναμία του προγράμματος αναμένεται να αντιμετωπιστεί εν μέρει στην επερχόμενη αναθεώρηση του προγράμματος, καθώς το “κούρεμα” που αποφασίστηκε στις 26 Οκτωβρίου 2011 θα επιφέρει μια σημαντική εφάπαξ μείωση του λόγου του δημοσίου χρέους προς το ΑΕΠ. Παραμένει ωστόσο ως σημαντική αδυναμία του προγράμματος η υπόθαλψη της παρατεταμένης ύφεσης, η οποία δυσχεραίνει τη δημοσιονομική προσαρμογή. Όπως αναφέρεται στο ίδιο το αρχικό πρόγραμμα, «τα μέτρα δημοσιονομικής προσαρμογής από το 2010 έως το 2014 ... υπερβαίνουν σημαντικά την (προβλεπόμενη) μείωση του ελλείμματος κατά την ίδια περίοδο». Αντίθετα με την πιο προσφατη περίοδο δημοσιονομικής προσαρμογής, όταν η οικονομική ανάπτυξη παρέμεινε ισχυρή, η Ελλάδα, λόγω των αδυναμιών του προγράμματος, υποχρεούται να «κολυμπά ενάντια στο ρεύμα» κατά τα πρώτα τρία χρόνια του προγράμματος.

Τέταρτον, παρά το ότι εκ πρώτης όψεως η δημοσιονομική προσαρμογή φαίνεται να βασίζεται ισομερώς στην πλευρά των εσόδων και την πλευρά των δαπανών, στην πραγματικότητα δίνει πολύ μεγαλύτερο βάρος στη μείωση των πρωτογενών δημοσίων δαπανών. Όταν κάποιος λάβει υπόψη του την προβλεπόμενη αύξηση των δαπανών για τόκους, το πρόγραμμα φαίνεται να βασίζεται κατά 50% περισσότερο στη μείωση των πρωτογενών δαπανών του δημοσίου από ό, τι στην αύξηση των συνολικών εσόδων. Τα συνολικά έσοδα προβλέπεται να αυξηθούν από το 37,3% του ΑΕΠ το 2009 στο 42,6% το 2014. Υπάρχει δηλαδή μία αύξηση κατά 5,3 εκατοστιαίες μονάδες του ΑΕΠ. Οι πρωτογενείς δαπάνες προβλέπεται να μειωθούν από το 47,6% του ΑΕΠ το 2009, στο 36,5% του ΑΕΠ το 2014. Πρόκειται για μια πολύ μεγαλύτερη προσαρμογή, της τάξης των 8,9 εκατοστιαίων μονάδων του ΑΕΠ. Θεωρητικά, μια τέτοια εξέλιξη θα ήταν επιθυμητή. Ωστόσο, κάτι τέτοιο δεν έχει προηγούμενο. Στην πραγματικότητα, όλες οι προηγούμενες προσπάθειες δημοσιονομικής προσαρμογής στην Ελλάδα βασίστηκαν κυρίως στην αύξηση των εσόδων. Ας ελπίσουμε ότι αυτή τη φορά τα πράγματα θα διαφέρουν.

Πέμπτον, η ίδια η δημοσιονομική προσαρμογή φαίνεται να ασκεί περιοριστική επίπτωση στο ΑΕΠ, και έτσι, σε κάποιο βαθμό, αυτοαναιρείται. Η συνολική εγχώρια ζήτηση προβλεπόταν να πέσει κατά 7,7% το 2010 και κατά 6,0% το 2011. Η μεγαλύτερη αρνητική επίπτωση φαίνεται να προέρχεται από τις καταναλωτικές δαπάνες του δημοσίου και τις συνολικές επενδύσεις. Από την άλλη, ο εξωτερικός τομέας προβλέπεται να έχει μία κατά το μάλλον ή ήττον ισχυρή θετική επίπτωση στη μεγέθυνση του ΑΕΠ: 2,3 εκατοστιαίες μονάδες το 2010 και 2,9 εκατοστιαίες μονάδες το 2011. Σε μεγάλο βαθμό αυτό οφείλεται στην απότομη πτώση των εισαγωγών αγαθών και υπηρεσιών. Μια ισχυρή ανάκαμψη των εξαγωγών προβλέπεται για μετά το 2011. Εδώ όμως ελλοχεύει ο κίνδυνος μιας νέας διεθνούς ύφεσης, η οποία ασφαλώς θα έχει αρνητικές επιπτώσεις.

Το πρόγραμμα περιέχει λεπτομερειακή ανάλυση των μέτρων και η εφαρμογή του θα διευκολυνθεί χωρίς αμφιβολία από την αυστηρή επιτήρηση της τρόικας και τη στενή σύνδεση της χρηματοδότησης με την επίτευξη των στόχων του. Παρ’ όλα αυτά, στο σχεδιασμό του υπάρχουν σοβαρές αδυναμίες και, στην εφαρμογή του, ελλοχεύουν σημαντικοί οικονομικοί και κοινωνικοί κίνδυνοι.

Η κυριότερη αδυναμία του προγράμματος σχετίζεται με το γεγονός ότι η δραστική δημοσιονομική προσαρμογή συντελεί στη συνέχιση και την εμβάθυνση της οικονομικής ύφεσης. Το ίδιο το πρόγραμμα προβλέπει μια τριετή ύφεση, κάτι που με τη σειρά του επιβραδύνει τη δημοσιονομική προσαρμογή και επιδεινώνει τη δυναμική του χρέους. Είναι σχεδόν βέβαιο ότι η επερχόμενη αναθεώρηση θα προβλέπει συνέχιση της ύφεσης και κατά το 2012. Αυτός είναι και ο κυριότερος λόγος για τον οποίο ο λόγος του δημοσίου χρέους προς το ΑΕΠ συνεχίζει να αυξάνεται τόσο κατά το 2013 όσο και, πιθανότατα, κατά το 2014.

Σε κάποιο βαθμό οι περιοριστικές μακροοικονομικές επιπτώσεις της δημοσιονομικής προσαρμογής είναι αναπόφευκτες. Ωστόσο, ένα καλύτερο μείγμα δημοσιονομικής προσαρμογής, βασισμένο σε μια σταθερή, προβλέψιμη και απλούστερη φορολογική πολιτική, ασφαλώς θα βοηθούσε. Η πολιτική της άμεσης φορολογίας που προβλέπεται στο πρόγραμμα, αποτελεί ένα μη απαραίτητο αντικίνητρο τόσο για νέες επιχειρηματικές επενδύσεις, όσο για επενδύσεις σε ακίνητα. Τα φορολογικά έσοδα που προβλέπονται από τις επαχθείς, πολύπλοκες, ασαφείς και διαρκώς μεταβαλλόμενες ρυθμίσεις στην άμεση φορολογία και τη φορολογία ακινήτων δεν δικαιολογούν το αναπτυξιακό κόστος που έχει προκληθεί και εξακολουθεί να προκαλείται. Η πολιτική της άμεσης φορολογίας που προβλέπεται στο πρόγραμμα μπορεί να αποδειχθεί η αχίλλειος πτέρνα του, καθώς αποτελεί τον κυριότερο –ίσως- λόγο επιδείνωσης της ύφεσης της ελληνικής οικονομίας.

Χωρίς αμφιβολία, μια φορολογική πολιτική η οποία θα προέβλεπε ένα απλό, σταθερό και αξιόπιστο φορολογικό σύστημα, με λογικούς φορολογικούς συντελεστές, θα βοηθούσε την πραγματική οικονομία, όπως έγινε άλλωστε και στην περίοδο 2004-2008. Το πρόγραμμα περιλαμβάνει σημαντικές αυξήσεις τόσο στους έμμεσους όσο και τους άμεσους φορολογικούς συντελεστές. Ωστόσο, ενώ τα έσοδα από την έμμεση φορολογία προβλέπεται να ανέλθουν από το 11,1% του ΑΕΠ το 2009 στο 14,5% του ΑΕΠ το 2014, τα έσοδα από την άμεση φορολογία προβλέπεται να μείνουν σχεδόν σταθερά σε σχέση με το ΑΕΠ. Η πρόβλεψη είναι ότι τα έσοδα από την άμεση φορολογία θα ανέλθουν από το 8,1% του ΑΕΠ το 2009 μόλις στο 9,1% το 2014, παρά τις μεγάλες αυξήσεις των συντελεστών. Τη ίδια ώρα, οι αυξήσεις αυτές στην άμεση φορολογία και τη φορολογία ακινήτων προκαλούν πάγωμα των επενδύσεων. Είναι σαφές ότι το προσδοκώμενο όφελος σε καμμία περίπτωση δεν δικαιολογεί το κόστος. Επιπλέον, το φορολογικό σύστημα υπόκειται σε μείζονες μεταβολές σχεδόν κάθε τρίμηνο, κάτι που ενισχύει τη σύγχυση και αποτελεί ένα επιπλέον αντικίνητρο για επενδύσεις και την ανάκαμψη της ελληνικής οικονομίας.

Πέραν της φορολογικής πολιτικής, υπάρχει μία επιπλέον αδυναμία που αφορά τις προτεραιότητες του προγράμματος, αναφορικά με τις διαρθρωτικές μεταρρυθμίσεις. Το πρόγραμμα δεν ιεραρχεί τις διαρθρωτικές μεταρρυθμίσεις, ούτε κατά σειρά σπουδαιότητος, αλλά ούτε και κατά σειρά χρονικής προτεραιότητας. Αποτέλεσμα αυτού είναι να ακολουθείται η οδός της «ελάχιστης αντίστασης», να προωθούνται μεταρρυθμίσεις ήσσονος σημασίας, και αυτές ατελώς, και να καθυστερούν σημαντικές μεταρρυθμίσεις που θα συνέβαλλαν στη μείωση των ελλειμμάτων και την ταχύτερη ανάκαμψη της οικονομίας. Αποτέλεσμα αυτού είναι να έχει ήδη επέλθει «μεταρρυθμιστική κόπωση», χωρίς ιδιαίτερα αποτέλεσματα είτε για τη δημοσιονομική προσαρμογή, είτε για την αποκατάσταση της διεθνούς ανταγωνιστικότητας και την ανάκαμψη της οικονομίας.

Δημοσιονομική Διατηρησιμότητα και η Αναδιάρθρωση του Χρέους

Πολλοί διεθνείς αναλυτές τα τελευταία δύο χρόνια υποστήριζαν ότι η Ελλάδα θα έπρεπε να αναδιαρθρώσει το δημόσιο χρέος της, ώστε να μειωθεί άμεσα ως ποσοστό του ΑΕΠ, ως προϋπόθεση για την ανάκτηση της δημοσιονομικής διατηρησιμότητας. Το ίδιο το πρόγραμμα προσαρμογής του 2010, άλλωστε, προέβλεπε ότι το δημόσιο χρέος το 2014 θα έφθανε το 153% του ΑΕΠ, από λιγότερο από 100% το 2008.

Οι εναλλακτικές προτάσεις ήταν πολλές. Η ιδέα της αναδιάρθρωσης βασιζεται στην ιδέα ότι κατά κάποιο τρόπο το χρέος είναι διατηρήσιμο στο 120% του ΑΕΠ και μη διατηρήσιμο στο 150%.

Η ανάλυση αυτή είναι μερική και βεβαίως λανθασμένη. Η δημοσιονομική διατηρησιμότητα απαιτεί πρωτογενή πλεονάσματα, που να οδηγούν σε σταθεροποίηση και σταδιακή μείωση του δημοσίου χρέους ως ποσοστού του ΑΕΠ. Το ύψος του δημοσίου χρέους σε σχέση με το ΑΕΠ είναι ένας μόνον από τους παράγοντες που προσδιορίζουν το πόσο μεγάλα πρέπει να είναι αυτά τα δημοσιονομικά πλεονάσματα. Ο δεύτερος παράγων είναι η διαφορά του επιτοκίου από το ρυθμό μεγέθυνσης του ΑΕΠ.

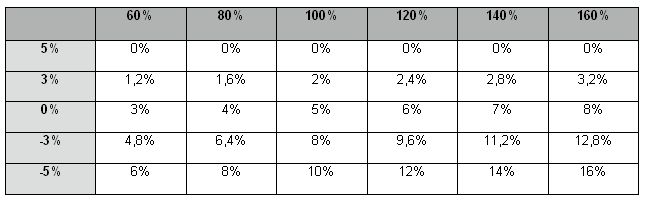

Στον Πίνακα 2 παρουσιάζουμε τα πρωτογενή πλεονάσματα (ως ποσοστών του ΑΕΠ) που απαιτούνται για τη σταθεροποίηση του δημοσίου χρέους ως ποσοστού του ΑΕΠ για διάφορους συνδυασμούς αρχικού χρέους και ρυθμού μεγέθυνσης του ονομαστικού ΑΕΠ. Το ονομαστικό επιτόκιο υποτίθεται στο 5%, που αποτελεί το μέσο επιτόκιο του ελληνικού δημοσίου χρέους.

Πίνακας 2

Απαιτούμενο Πρωτογενές Πλεόνασμα για τη Σταθεροποίηση του Χρέους ως Ποσοστού του ΑΕΠ

Σημείωση: Στον κάθετο άξονα μετράται ο ρυθμός μεγέθυνσης του ονομαστικού ΑΕΠ, και στον οριζόντιο το δημόσιο χρέος ως ποσοστό του ΑΕΠ. Το ονομαστικό επιτόκιο υποτίθεται στο 5%, που αποτελεί το μέσο επιτόκιο του ελληνικού δημοσίου χρέους.

Όπως φαίνεται από τον Πίνακα 2, λόγω της ύφεσης στην οποία έχει παγιδευθεί η Ελλάδα την τελευταία τριετία, η δημοσιονομική διατηρησιμότητα απαιτεί σημαντικά πρωτογενή πλεονάσματα, ανεξάρτητα από το ύψος του αρχικού δημοσίου χρέους ως προς το ΑΕΠ. Η σημερινή κατάσταση της Ελλάδας περιγράφεται από την τελευταία σειρά του Πίνακα. Ο ρυθμός μείωσης του ονομαστικού ΑΕΠ είναι περίπου 5% το χρόνο. Με αυτό το ρυθμό, η σταθεροποίηση του δημοσίου χρέους ως ποσοστού του ΑΕΠ απαιτεί πρωτογενή πλεονάσματα που ξεπερνούν το 10% του ΑΕΠ. Ακόμη και με την αναδιάρθρωση που προβλέπει η συμφωνία του Οκτωβρίου του 2011, σύμφωνα με την οποία το δημόσιο χρέος ως ποσοστό του ΑΕΠ θα μειωθεί από το 140% περίπου στο 120%, το δημοσιονομικό όφελος, με την έννοια της μείωσης του πρωτογενούς πλεονάσματος που απαιτείται για τη δημοσιονομική διατηρησιμότητα, δεν ξεπερνά το 2% του ΑΕΠ. Και μετά την αναδιάρθρωση, η Ελλάδα θα χρειάζεται πρωτογενές πλεόνασμα της τάξης του 12% του ΑΕΠ, μόνο και μόνο για να σταθεροποιήσει το δημόσιο χρέος στο νέο χαμηλότερο επίπεδο.

Αντίθετα, με αλλαγή πολιτικής η οποία θα οδηγούσε σε τερματισμό της ύφεσης και σε ανάκαμψη της οικονομίας, τα δημοσιονομικά οφέλη είναι πολύ μεγαλύτερα. Ο τερματισμός της ύφεσης θα οδηγούσε σε μείωση του απαιτούμενου πρωτογενούς πλεονάσματος στο μισό. Από το 14% στο 7%. Η επάνοδος σε θετικούς ρυθμούς μεγέθυνσης του ΑΕΠ θα το μείωνε ακόμη περισσότερο, ακόμη και θα το μηδένιζε.

Με αυτή την έννοια, οι αποφάσεις του Οκτωβρίου του 2011 για αναδιάρθρωση του ελληνικού χρέους βοηθούν αλλά δεν επαρκούν. Αυτό που θα επαρκούσε είναι η ανάκαμψη της ελληνικής οικονομίας, σε συνδυασμό με την επίτευξη ρεαλιστικών πρωτογενών πλεονασμάτων, της τάξης του 5-6% του ΑΕΠ.

Αυτό, άλλωστε, ήταν και η πρόβλεψη του προγράμματος προσαρμογής του 2010, όπως είχε προσαρμοστεί.

Στο τέλος της περιόδου προσαρμογής το 2014, η Ελλάδα αναμενόταν να είχε επιτύχει ένα πρωτογενές πλεόνασμα της τάξης του 6% του ΑΕΠ. Αυτό, αν παρέμενε σε αυτό το επίπεδο, θα οδηγούσε σε δημοσιονομική διατηρησιμότητα. Όπως φαίνεται και στον Πίνακα 1, το δημόσιο χρέος μετά το 2014 θα άρχιζε να πέφτει κατά πέντε εκατοστιαίες μονάδες του ΑΕΠ το χρόνο, με αποτέλεσμα το 2024 να είχε φθάσει και πάλι στο 100% του ΑΕΠ. Αυτό βεβαίως προϋπόθετε επίσης ανάκαμψη της ελληνικής οικονομίας, με ρυθμούς μεγέθυνσης του ονομαστικού ΑΕΠ της τάξης του 3%. Μετά την αναδιάρθρωση του χρέους που προβλέπει η συμφωνία του Οκτωβρίου του 2011, μπορεί κανείς ρεαλιστικά να ελπίζει ότι με τις ίδιες προϋποθέσεις το ελληνικό δημόσιο χρέος θα προσαρμοστεί σε αρκετά χαμηλότερο επίπεδο.

Σε γενικές γραμμές, η πολιτική που προβλέπεται στο πρόγραμμα προσαρμογής της ελληνικής οικονομίας, αν συνδυαστεί με την ανάκαμψη της οικονομίας, είναι εφικτή. Η έμφαση εφεξής πρέπει να είναι στην επίτευξη διατηρήσιμα υψηλών πρωτογενών πλεονασμάτων και στην ανάκαμψη της οικονομίας.

Μπορεί να Πετύχει το Ελληνικό Πρόγραμμα;

Το ερώτημα στα χείλη όλων είναι αν το ελληνικό πρόγραμμα μπορεί να πετύχει.

Η δική μου απάντηση είναι ναι, υπό προϋποθέσεις. Το Ελληνικό Πρόγραμμα μπορεί να πετύχει αν η Ελλάδα μπορέσει να επιτύχει και να διατηρήσει μεσοχρόνια τη δημοσιονομική πειθαρχία, όπως προβλέπεται άλλωστε από το ίδιο το πρόγραμμα. Η δεύτερη όμως προϋπόθεση, η ταχεία ανάκαμψη της ελληνικής οικονομίας δεν διευκολύνεται από τις πολιτικές που περιλαμβάνει το πρόγραμμα.

Όπως έχω ήδη επιχειρηματολογήσει, η ελληνική κρίση δεν είναι απλώς μια κρίση χρέους. Είναι μια διττή κρίση εμπιστοσύνης, τόσο στο εσωτερικό όσο και στο εξωτερικό. Η κρίση εμπιστοσύνης δημιουργήθηκε και διατηρείται λόγω των κακών χειρισμών της τελευταίας διετίας, που οδήγησαν στη δημιουργία αρνητικών προσδοκιών τόσο από τους εξωτερικούς δανειστές της Ελλάδας, όσο και από τους εγχώριους καταναλωτές και επενδυτές. Η κύρια δυσκολία του ελληνικού προγράμματος προσαρμογής είναι ότι έχει αποτύχει μέχρι τώρα να ανατρέψει την κρίση εμπιστοσύνης που οδήγησε στην υιοθέτησή του. Το πρόγραμμα πρέπει να προσαρμοστεί προκειμένου να σπάσει αυτόν τον φαύλο κύκλο. Αυτό πρέπει να είναι και το κύριο μέλημα της κυβέρνησης Παπαδήμου.

Το πρώτο θετικό βήμα θα είναι η σταθεροποίηση του λόγου του δημοσίου χρέους ως προς το ΑΕΠ. Σύμφωνα με τα ως τώρα δεδομένα αυτό δεν προβλέπεται πριν από το 2014. Αυτό οφείλεται στη βαθειά και συνεχιζόμενη ύφεση, η οποία αποσταθεροποιεί το λόγο του δημοσίου χρέους προς το ΑΕΠ.

Είναι απαραίτητο να προσαρμοστεί το πρόγραμμα ώστε η ανάκαμψη να επιτευχθεί νωρίτερα από το 2013. Η Ελλάδα μπορεί να πετύχει την απαραίτητη δημοσιονομική προσαρμογή με πολύ χαμηλότερη φορολογία των επιχειρήσεων, πολύ χαμηλότερη φορολογία των ακινήτων και πολύ χαμηλότερη και απλούστερη φορολογική κλίμακα εισοδήματος για τα νοικοκυριά. Σε μια οικονομία στην οποία η κατανάλωση εξακολουθεί και είναι πολύ υψηλή σε σχέση με το παραγωγικό δυναμικό, το σωστό είναι να φορολογείται η κατανάλωση, μέσω φόρων κατανάλωσης και του ΦΠΑ, και όχι τόσο η παραγωγή. Μια δραστική μεταρρύθμιση της άμεσης φορολογίας και της φορολογίας ακινήτων, που θα μειώσει τους συντελεστές, θα απλουστεύσει την κλίμακα και θα οδηγήσει σε προσδοκίες ενός σταθερού φορολογικού συστήματος, είναι ίσως το πιο αποτελεσματικό εργαλείο για την ανάκτηση της εμπιστοσύνης των εγχώριων επενδυτών και αποταμιευτών, ώστε να ανακάμψει ταχύτερα η ελληνική οικονομία.

Το φορολογικό καθεστώς που επιβλήθηκε μετά τις εκλογές του 2009 είναι εξαιρετικά πολύπλοκο, αντιαναπτυξιακό, λόγω των υψηλών συντελεστών, και επιπλέον μεταβάλλεται πολύ συχνά, σχεδόν κάθε τρίμηνο, με αποτέλεσμα να μην εμπνέει καμμία εμπιστοσύνη. Αυτά τα στοιχεία συντελούν στο να βαθαίνει η ύφεση και να καθυστερεί η ανάκαμψη.

Έως τώρα, τόσο η Ελλάδα όσο και οι διεθνείς εταίροι της έχουν αποτύχει στο να αντιμετωπίσουν την κρίση εμπιστοσύνης που έχει δημιουργηθεί. Αυτό δεν σημαίνει ότι δεν μπορούν να μάθουν από τα ως τώρα λάθη τους και να προσαρμόσουν το πρόγραμμα. Αυτό θα ωφελήσει τόσο την Ελλάδα όσο και τον υπόλοιπο κόσμο.