Η βιωσιμότητα του δημοσίου χρέους και η κρίση ρευστότητας

Το σοβαρό πρόβλημα της χώρας εντός τού ευρώ, εντοπίζεται στην έλλειψη ρευστότητας, κάτι που αν δε λυθεί σε ευρωπαϊκό επίπεδο, πρέπει να βρει λύσεις σε εθνικό επίπεδο.

Ο ΔΗΜΗΤΡΗΣ ΜΑΡΔΑΣ είναι καθηγητής στο Τμήμα Οικονομικών Επιστημών τού ΑΠΘ. Είναι επίσης αναπληρωτής υπουργός Οικονομικών.

Το δημόσιο χρέος τής Ελλάδας, παρά το κούρεμα που δέχθηκε και τις μειώσεις των επιτοκίων δανεισμού τής χώρας, καλά κρατεί. Οι μειώσεις του, σε απόλυτα μεγέθη, εκτιμάται ότι θα είναι ανεπαίσθητες (της τάξης του ενός μόνο δισ. ευρώ) τo 2014 σε σχέση με το 2013, ενώ ως ποσοστό τού Ακαθαρίστου Εθνικού Προϊόντος (ΑΕΠ) διαρκώς αυξάνει. Το Ινστιτούτο Levy των ΗΠΑ, εκτιμά ότι ως ποσοστό τού ΑΕΠ, θα αγγίξει το 208% το 2015.

Παρ’ όλα αυτά, ένας άνεμος αισιοδοξίας πνέει στους κυβερνητικούς κύκλους, αναφορικά με την βιωσιμότητα του χρέους μας. Από την άλλη, όμως, το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) και ένα σύνολο έμπειρων οικονομολόγων και πολιτικών στο εξωτερικό, τονίζουν την αναγκαιότητα για νέα αναδιάρθρωση του ελληνικού χρέους, λόγω της μη βιωσιμότητάς του.

Η πρόσφατη συνάντηση τρόικας-ελληνικής κυβέρνησης στο Παρίσι και η πρόταξη στην ατζέντα των διαπραγματεύσεων επί του προβλήματος αυτού, επιβεβαιώνει μάλλον την δεύτερη θέση, εκτός αν η όλη συζήτηση έγινε για το θεαθήναι.

Και όμως, πολιτικοί τής συγκυβέρνησης [ΝΔ-ΠΑΣΟΚ], συμπεριλαμβανομένων και ευρωβουλευτών μας στο Λαϊκό κόμμα, θεωρούν ότι το χρέος μας είναι βιώσιμο. Πράγματι, οι θιασώτες τέτοιων θέσεων υποστηρίζουν ότι οι... σύγχρονες απόψεις περί χρέους δεν εξαρτούν την βιωσιμότητα του από το ύψος του, σε απόλυτα μεγέθη ή ως ποσοστό του ΑΕΠ, αλλά κυρίως (ή μόνο) από την ικανότητα της χώρας σ’ ό,τι αφορά στην εξυπηρέτησή του.

Αυτή η προσέγγιση ισχυροποιείται, αν λάβουμε υπόψη ότι τα ετήσια δημοσιονομικά ελλείμματα όπως και το μέσο κόστος εξυπηρέτησης του χρέους μειώνονται, ενώ αυξάνεται ο χρόνος τής διάρκειάς του κ.ά.

Επίσης, θεωρούν ότι η αλλαγή τής δομής τού ελληνικού χρέους και η αντιστροφή τού βάρους των πιστωτών στο σύνολο του χρέους (διακράτηση του χρέους από τα κράτη κατά 85% ενώ από ιδιώτες κατά 15%) είναι προς το συμφέρον τής χώρας. Δεν είναι λίγοι, φυσικά, που υποστηρίζουν ακριβώς το αντίθετο.

Το θεόρατο χρέος μας, η καλπάζουσα ανεργία, η μηδαμινή ή ισχνή ανάπτυξη, η χαμηλή φοροδοτική ικανότητα των Ελλήνων, η μαζική έξοδος κεφαλαίων, επιχειρήσεων και προσώπων από την χώρα, η μοναδική σε έκταση αποβιομηχάνιση, φοροδιαφυγή, τα άγνωστα στο μέλλον επιτόκια δανεισμού τής χώρας κ.ά, εξελίξεις που μπορούν να ανατρέψουν άρδην τις υπεραισιόδοξες απόψεις για το πρωτογενές πλεόνασμα του κρατικού προϋπολογισμού, εντάσσονται στην σφαίρα των «ξεπερασμένων» απόψεων ερμηνείας τής βιωσιμότητας του δημόσιου χρέους.

Τέλος, οι ιδιωτικοποιήσεις, που λόγω τής απαξιωμένης πια προς πώληση δημόσιας περιουσίας, θεωρούνται περισσότερο «δωροδοποιήσεις», κατά τον όρο που χρησιμοποιεί ο νομπελίστας οικονομολόγος Τζόζεφ Τσίγκλιτζ, δεν συμβάλλον στην μείωση του χρέους μας. Η κατάσταση αυτή θεωρείται μάλλον επουσιώδης εξέλιξη κατά τις «σύγχρονες» αντιλήψεις περί βιωσιμότητας του χρέους.

Ας υποθέσουμε, όμως, ότι η «σύγχρονη» άποψη για την βιωσιμότητα του δημόσιου χρέους, που δίνει λοιπόν έμφαση στο κόστος εξυπηρέτησής του, είναι και η κυρίαρχη. Το ερώτημα που εύλογα προκύπτει είναι το ακόλουθο: Έχει την ικανότητα η χώρα να αποπληρώσει το χρέος της σύμφωνα με το χρονοδιάγραμμα των ετησίων (έστω μειωμένων) δόσεων που έχουν προβλεφθεί για τις επόμενες δεκαετίες; Και αν ναι, από πού πηγάζει αυτή η θέση;

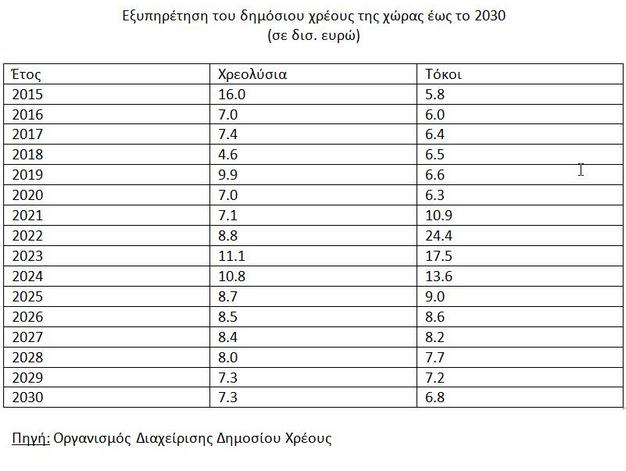

Σύμφωνα με την «μοντέρνα», λοιπόν, άποψη περί βιωσιμότητας του χρέους, η Ελλάδα το 2015 θα έχει την δυνατότητα να αποπληρώσει 16 δισ. ευρώ τόκους και 5,8 δισ. ευρώ χρεολύσια, χωρίς να επιβαρυνθεί με υπέρογκα επιτόκια δανεισμού.

Επίσης, υποστηρίζει ότι θα έχει την ικανότητα και την άνεση να ξεπληρώσει τα πάντα, χωρίς περιπέτειες, έως το 2030, (βλ. πίνακα) επειδή έχει μειωθεί απλά και μόνο σήμερα, το κόστος εξυπηρέτησης του χρέους σε σχέση με το παρελθόν.

Εδώ γίνεται ένα ακόμη λάθος, το οποίο συνδέεται με την πολιτική συγκυρία. Αναλυτικότερα, τα χαμηλά επιτόκια δανεισμού τής χώρας μας από τα κράτη-μέλη, δεν θα ισχύουν στο διηνεκές. Όταν έρθει, λοιπόν, η ώρα τής αναχρηματοδότησης του χρέους μας και προστρέξουμε στις αγορές –όπως κάναμε πρόσφατα– τότε ουδείς γνωρίζει το πού θα κυμανθούν τα νέα επιτόκια. Αυτά με την σειρά τους, αν είναι υψηλά, θα επηρεάσουν εύλογα το κόστος εξυπηρέτησης του χρέους μας.

Θεωρήθηκε επιτυχία το πρόσφατο κόστος δανεισμού τής χώρας με ετήσιο επιτόκιο γύρω στο 5%. Αν αυτό πράγματι ισχύει, τότε οι Ιρλανδοί που δανείσθηκαν με το μισό περίπου επιτόκιο σε σχέση με εμάς τι έπρεπε να κάνουν;

Σημειώνεται βέβαια, ότι τα πρωτογενή πλεονάσματα των κρατικών προϋπολογισμών τού άμεσου μέλλοντος, καλύπτουν μόνο μέρος των τόκων.

Η άκρως στενή «σύγχρονη» αντίληψη περί βιωσιμότητας του χρέους, που εκφράζει παράλληλα και ένα πολιτικό αριβισμό ή άγνοια, ότι μόνο ή κυρίως από το κόστος εξυπηρέτησης του χρέους με τα σημερινά δεδομένα κρίνεται και η βιωσιμότητα του στο μέλλον, μας φέρει στον νου την ακόλουθη ρήση τού Βρετανού πρωθυπουργού Ντισραέλι:

«Υπάρχουν ψέματα, καταραμένα (μεγάλα) ψέματα και στατιστικές».

ΚΡΙΣΗ ΡΕΥΣΤΟΤΗΤΑΣ

H ελληνική οικονομία δεν αντιμετωπίζει δυστυχώς μόνο την πρόκληση του δημόσιου χρέους. Η κρίση τού χρέους από μόνη της, δεν μπορεί να θέσει την χώρα εκτός τροχιάς ευρώ. Αντίθετα, η έλλειψη ρευστότητας είναι ικανή να προκαλέσει την έξοδο, από την στιγμή που η αρχή τής «συλλογικής ευθύνης», όπως αυτή υιοθετήθηκε στην Συνθήκη τού Μάαστριχτ (1993) εγκαταλειφθεί.

Το σοβαρό, λοιπόν, πρόβλημα της χώρας εντός τού ευρώ, εντοπίζεται στην έλλειψη ρευστότητας, κάτι που αν δε λυθεί σε ευρωπαϊκό επίπεδο, πρέπει να βρει λύσεις σε εθνικό επίπεδο.

Η Αργεντινή δεν κατέρρευσε γιατί είχε υπέρογκο δημόσιο χρέος (αυτό ήταν κάτω τού 60% ως ποσοστό τού ΑΕΠ στις αρχές του 2001) αλλά γιατί αντιμετώπισε μια κρίση ρευστότητας. Το ίδιο και η Τουρκία, που σώθηκε την τελευταία στιγμή με την μεταβίβαση 45 δισ. δολαρίων από το ΔΝΤ κατά την ίδια περίοδο. Εμείς αντιμετωπίζουμε ταυτόχρονα δύο δεινά.

Ως προς το πρόβλημα της ρευστότητας, ένα σύνολο δεσμεύσεων που απορρέουν τόσο από τους υφιστάμενους κανόνες λειτουργίας τού προϋπολογισμού τής ΕΕ όσο και από την Συνθήκη τού Μάαστριχτ (1993), σε συνδυασμό με ένα άλλο σύνολο ιδεοληψιών, με πρωτοστάτες Γερμανούς πολιτικούς, εμποδίζουν, όμως, την ανάπτυξη νέων μέτρων, ικανών να αντιμετωπίσουν το υπό εξέταση πρόβλημα, που απειλεί αυτό το ίδιο το ευρώ.

Έτσι, εναλλακτικές λύσεις σχετικές με τον ελλειμματικό προϋπολογισμό της ΕΕ, τα ευρω-ομόλογα, την έκδοση χρήματος από την ΕΚΤ, παραμένουν στις καλένδες ενώ οι φωνές για την δημιουργία ενός Συμπληρωματικού Νομίσματος (Complementary Currency), διαρκώς αυξάνονται.

Πέρσι, ο καθηγητής S. Brunnhuber, παρουσίασε στην Αθήνα και στην Θεσσαλονίκη, μια πρόταση δημιουργίας ενός τέτοιου νομίσματος, που είναι το προϊόν μελέτης τού «Club of Rome».

Στο κείμενο που ακολουθεί προτείνονται δυο λύσεις, μέσω δυο χρήσεων ομολόγων, ικανών να παίξουν τον ρόλο τού Συμπληρωματικού Νομίσματος. Οι ιδέες που προτείνονται –όχι μόνο εδώ αλλά σε όλη την Ευρώπη– μπορεί, κατά πολλούς, να παρουσιάζουν κάποιες τεχνικές αδυναμίες. Το ζητούμενο, όμως, δεν είναι το δένδρο αλλά το δάσος. Το ζητούμενο είναι, λοιπόν, η εύρεση άλλων λύσεων, έξω από τις τετριμμένες, η επεξεργασία των οποίων θα οδηγήσει στο ξεπέρασμα κάθε ενδεχόμενου τεχνικού προβλήματος. Η αιχμή τού δόρατος, ως εκ τούτου, είναι οι νέες ιδέες που θα δώσουν διεξόδους στο πρόβλημα της ρευστότητας. Όλα τα υπόλοιπα σχετικά με το υπό εξέταση θέμα προβλήματα, αν και ουσιώδη, έπονται. Στο πλαίσιο αυτής της αντίληψης προτείνονται τα ακόλουθα:

Πιο συγκεκριμένα, ως προς την πρώτη λύση με σκοπό την αντιμετώπιση του προβλήματος της ρευστότητας, η δημιουργία ενός ομολόγου με αναπτυξιακό χαρακτήρα, μπορεί να δώσει επαρκείς απαντήσεις στο υπό εξέταση θέμα. Ειδικότερα, κύριο συγκριτικό πλεονέκτημα της χώρας είναι η αξιοποίηση της γης, ιδίως σε τουριστικές περιοχές μέσω της δημιουργίας και εκμετάλλευσης υπερπολυτελών τουριστικο-οικιστικών σχεδίων.

Η δημιουργία ενός νέου τύπου ομολόγων που θα έχει ως διασφάλιση (collateral) πολυτελή τουριστικά ακίνητα, μπορεί να εξυπηρετήσει, εκτός των άλλων, ταυτόχρονα δύο στόχους:

Βελτίωση της ρευστότητας και αύξηση των επενδύσεων. Αναλυτικότερα, τα νέα αυτά ομόλογα, (ονομαζόμενα «τουριστικά ομόλογα») που θα εκδοθούν σε διάφορες μικρές αξίες, θα χρησιμοποιούνται στην αγορά όπως τα ευρώ (ως υποκατάστατο του ευρώ). Το κράτος μέσω των υποχρεώσεών του (π.χ. πληρωμές των εφάπαξ ή προμηθευτών τού Δημοσίου) μπορεί να εισάγει τα ομόλογα αυτά στην αγορά. Ο πολίτης από την άλλη, θα μπορεί και ο ίδιος να τα χρησιμοποιεί επίσης για την αποπληρωμή των υποχρεώσεών του απέναντι στο κράτος. Αυτά τα ομόλογα, πολυετούς διάρκειας θα είναι μετατρέψιμα στους προαναφερθέντες τύπους τουριστικών ακινήτων. Τα ακίνητα αυτά θα κατασκευαστούν μέσω συγχρηματοδοτούμενων σχεδίων κράτους-ιδιωτών (ΣΔΙΤ). Η συμμετοχή τού κράτους εντοπίζεται κυρίως στην γη που θα προσφέρει. Κύριοι εταίροι αυτών των κατασκευαστικών σχεδίων θα είναι οι τράπεζες ή ομάδες κατασκευαστών.

Τα σχέδια αυτά μπορεί να είναι: Α) Ακριβά τουριστικο-οικιστικά συγκροτήματα (βίλες) σε περιοχές κοντά στην θάλασσα, με δυνατότητα προσέγγισης από ξηρά και θάλασσα, μέσω τεχνητών καναλιών και Β) τουριστικο-οικιστικά χωριά, πυκνής δόμησης (π.χ. όπως στην Σαντορίνη), υπερπολυτελούς κατασκευής σε περιοχές χαμηλού κόστους κτίσης.

Κάθε ακίνητο θα διατίθεται έως 50 χρόνια σε περιορισμένο αριθμό ατόμων (1 έως 5 ιδιοκτήτες) που θα έχουν την πλήρη κυριότητά του (δικαίωμα μεταβίβασης, υποθήκευσης, κληρονομιάς κλπ.). Η μέθοδος αυτή (Exclusive Fractional) διάθεσης των ιδιοκτησιών, θα δημιουργήσει πολλαπλάσιες επισκέψεις καθ’ όλη την διάρκεια του έτους, με συνέπεια την δημιουργία χιλιάδων μόνιμων θέσεων εργασίας σε όλους τους τομείς επαγγελματικής δραστηριότητας (εστιατόρια, σκάφη κλπ.).

Η ιδιωτική διαχείριση κατασκευής των εν λόγω σχεδίων θα δώσει την δυνατότητα να δημιουργηθούν οι προϋποθέσεις για την μέγιστη δυνατή αγορά υλικών από εγχώριους παραγωγούς, έτσι ώστε να υπάρχει πολλαπλασιαστικό όφελος για την οικονομία.

Οι κάτοχοι των ονομαζόμενων «τουριστικών ομολόγων» μπορούν να

επιλέξουν μια από τις δυο εναλλακτικές λύσεις. Πρώτη: Μπορούν να τα ανταλλάξουν

στην λήξη τους έναντι των ανωτέρω κατοικιών. Δεύτερη: Με το πέρας τής λήξης τους να πάρουν πίσω τα χρήματά τους. Τα κέρδη από την εκμετάλλευση των ακινήτων αυτών, που θα κατατίθενται σε ένα Ταμείο –το επονομαζόμενο «Ταμείο των Επόμενων Γενεών»- θα χρησιμοποιηθούν για την εξαγορά των εν λόγω ομολόγων.

Τα οφέλη είναι ευδιάκριτα: Με τα κυκλοφορήσιμα ομόλογα βελτιώνεται η ρευστότητα στην αγορά, αξιοποιείται γη χαμηλής αξίας μέσω των τουριστικο-οικιστικών εγκαταστάσεων, αναπτύσσεται μια περιοχή και βοηθείται η εγχώρια βιομηχανία.

Ως προς την δεύτερη λύση που προτείνεται, με σκοπό την βελτίωση της ρευστότητας, στο κείμενο που ακολουθεί παρουσιάζεται μια άλλη χρήση των προτεινόμενων ομολόγων, που καλείται να αντιμετωπίσει το εντονότατο πρόβλημα των χρεών των επιχειρήσεων.

Σημείο εκκίνησης είναι το ακόλουθο: Το 85% των ελληνικών επιχειρήσεων είναι στο κόκκινο λόγω ύφεσης, με άθλιους δείκτες και τραπεζική εικόνα, ως φυσικό παρεπόμενο της ίδιας της κρίσης. Οι όροι πιθανού μελλοντικού δανεισμού με τέτοιους δείκτες θα τις καθιστούσαν εκ προοιμίου μη-βιώσιμες, δίνοντάς τους απλώς μια αναστολή θανάτου. Εκείνες οι ελάχιστες επιχειρήσεις που θα μπορούν τότε να δανειστούν, με εμπράγματες εξασφαλίσεις και επιτόκια τετραπλάσια και πενταπλάσια από εκείνα των ανταγωνιστών τους στις οικονομίες τού ευρωπαϊκού βορά, τι μέλλον θα μπορούσαν να έχουν;

Το συμπληρωματικό νόμισμα που προτείνεται, με την μορφή αυτού του ομολόγου, μπορεί να χρησιμοποιηθεί και για την ανακεφαλαιοποίηση πληθώρας υπερχρεωμένων νομικών προσώπων (αγροτικών, μεταποιητικών, τεχνικών, ξενοδοχειακών και άλλων επιχειρήσεων). Κύριο στοιχείο προτεραιότητας της διάσωσης θα πρέπει να είναι όχι μόνο η διατήρηση, αλλά και η δημιουργία νέων θέσεων εργασίας και, στον βαθμό που είναι εφικτό, η πιθανή συγχώνευση εταιριών για την άμεση δημιουργία μεγαλύτερων, βιώσιμων μονάδων, καθώς έτσι θα οδηγηθούν στην μείωση του κόστους παραγωγής.

Αναλυτικότερα, ως προς το νέο συμπληρωματικό νόμισμα, που θα έχει την μορφή ενός κυκλοφορήσιμου ομολόγου σημειώνονται τα ακόλουθα:

Το κράτος δημιουργεί ομόλογα που αντιστοιχούν στο χρέος των εταιριών οι οποίες δέχονται να είναι μέρος τής πολιτικής αυτής ή ενός συνόλου cluster ομοειδών εταιριών. Οι εταιρίες, που εντάσσονται στην πολιτική αυτή, πραγματοποιούν, λοιπόν, αύξηση κεφαλαίου ισόποση με το εν λόγω χρέος τους. Αυτό καλύπτεται, όπως τονίστηκε, από τα προτεινόμενα ομόλογα.

Η επιβίωση αυτών των επιχειρήσεων μπορεί λοιπόν να υποστηριχθεί με μια Αύξηση του Μετοχικού Κεφαλαίου (ΑΜΚ) τους, με ποσό που να καλύπτει οφειλές σε τράπεζες, Ταμεία και προμηθευτές. Η ΑΜΚ θα κατευθυνθεί άμεσα στην αποπληρωμή των οφειλών αυτών, μετά από την υποβολή ενός αναπτυξιακού Business Plan. Κύριο στοιχείο προτεραιότητας της διάσωσης θα πρέπει να είναι όχι μόνο η διατήρηση αλλά και η δημιουργία νέων θέσεων εργασίας και με την πιθανή προϋπόθεση επιχειρηματικών συγχωνεύσεων για την άμεση δημιουργία μεγαλύτερων, βιώσιμων μονάδων με δημιουργία οικονομιών κλίμακας.

Επιχειρήσεις με θετικό μέλλον πρέπει να τύχουν μιας τέτοιας προσπάθειας διάσωσης. Έτσι θα διασωθούν, έμμεσα και οι τράπεζες και τα Ταμεία και θα αποφύγουμε μια γενική κατάρρευση με τον αφελληνισμό τους. Οι σημερινές προτάσεις των τραπεζών για ρυθμίσεις δανείων με νέα επιτόκια γύρω στο 10% είναι εξωπραγματικές και οδηγούν σε βέβαιο αφανισμό την ιδιωτική οικονομία.

Τα εν λόγω ομόλογα θα τα διαχειρίζεται μια Εταιρία Ειδικού Σκοπού, που θα συσταθεί για το σκοπό αυτό. Η Εταιρία αυτή γίνεται μέτοχος (για τις εισηγμένες) ή συνεταίρος (για τις μη εισηγμένες) κατέχοντας το 51% του κεφαλαίου των επιχειρήσεων, που ανακοινώνουν ότι θέλουν να ενταχθούν στο πρόγραμμα.

Αποτελεί, λοιπόν, τον νέο μέτοχο-συνεταίρο των εν λόγω επιχειρήσεων. Τα ομόλογα ως κυκλοφορήσιμα, τα παίρνει η υπερχρεωμένη εταιρία και με αυτά εξοφλεί τα χρέη της. Η Εταιρία Ειδικού Σκοπού, θα ελέγχει για ένα εύλογο διάστημα 6-10 ετών τις εν λόγω εταιρίες επιβλέποντας την υλοποίηση του Business Plan. Η επίβλεψη της διαχείρισης αυτών των εταιρειών, που θα λάβουν τα συγκεκριμένα ομόλογα, θα ανατεθεί, μέσω των Εταιρειών Ειδικού Σκοπού, στις τράπεζες, στο πλαίσιο της συνολικής ρύθμισης, χωρίς να απαιτηθεί καμία νέα πρόσληψη. Είναι απαραίτητη η πλήρης αποφυγή τού αποτυχημένου μοντέλου των παλαιών προβληματικών επιχειρήσεων με τα δεκάδες κομματικά στελέχη.

Εάν δεν πραγματοποιούνται τα προβλεπόμενα από το Business Plan, το πλειοψηφικό πακέτο τού 51%, θα πωλείται σε άλλα παρεμφερή επιτυχημένα σχήματα εταιρειών με σκοπό την δημιουργία ακόμη μεγαλύτερων, ανταγωνιστικά πιο βιώσιμων επιχειρήσεων, επιτυγχάνοντας νέες, προφανείς οικονομίες κλίμακας και αλλαγή τού management των επιχειρήσεων αυτών.

Έτσι, μπορούν να σωθούν π.χ. τα ξενοδοχεία μας που αποτελούν τον κορμό τού πάγιου πλούτου τής οικονομίας μας, και κινδυνεύουν σήμερα να ξεπουληθούν σε vulture funds [κοράκια] (τα οποία όσο πιο φθηνά τα πάρουν τόσο πιο μεγάλη μίζα θα δώσουν. Βλ. σχετική δήλωση Stigklitz 2001 στο: http://www.gregpalast.com/the- globalizer-who-came-in-from-the-cold/) στον βωμό τής ανύπαρκτης «ανάπτυξης» και θα δοθεί η δυνατότητα σε χιλιάδες μικροεπιχειρηματίες και βιοτέχνες που αποτελούν τον κορμό της οικονομίας, να ασχοληθούν παραγωγικά με την ανάπτυξη και την δημιουργία θέσεων εργασίας συνεργαζόμενοι, αντί να τρέχουν πελαγωμένοι από Ταμείο σε Ταμείο και από τράπεζα σε τράπεζα.

Δίνεται το ακόλουθο παράδειγμα για την καλύτερη κατανόηση των προαναφερθέντων. Έχουμε μια τουριστική εταιρία με κεφάλαιο 43 εκατ. ευρώ. Χρωστά 15 εκατ. ευρώ (11 στις τράπεζες, 2 στο ΙΚΑ και 2 σε προμηθευτές). Αν δεν βρει τα απαραίτητα κεφάλαια, τότε θα ξεπουληθεί για (μέγιστο) 15 εκατομμύρια ευρώ άμεσα. Ο νέος κεφαλαιούχος (τι εθνότητας;) θα αποκτήσει με το 1/3 των χρημάτων όλη την εταιρία. Αν δε βρεθεί λύση για ρυθμίσεις των χρεών των εταιριών, τότε μπορεί να δούμε ένα μαζικό αφελληνισμό τουριστικών κ.λπ. εταιριών, που θα πουληθούν «κοψοχρονιά», όλως τυχαίως σε Γερμανούς, Ολλανδούς κ.ά.

Αντί αυτού, λοιπόν, προτείνεται το εξής: Η εταιρία κάνει αύξηση κεφαλαίου ίση με το ποσό του χρέους της, δηλαδή 15 εκατ. ευρώ. Το κράτος, μέσω μιας Εταιρίας Ειδικού Σκοπού, δημιουργεί ισόποσα ομόλογα με τα οποία «αγοράζει» αυτό το χρέος. Παράλληλα, γίνεται μέτοχος-συνεταίρος με το 51% του κεφαλαίου τής εταιρίας. Η εταιρία εξοφλεί την Τράπεζα (11 εκ) το ΙΚΑ (2 εκ) και τους προμηθευτές (2 εκ) δίνοντας ισόποσα ομόλογα. Απαλλαγμένη τής θηλιάς των δανείων αναπτύσσει το νέο της business plan που το παρακολουθεί, όπως προαναφέρθηκε, ο συνεταίρος της, δηλαδή η Εταιρία Ειδικού Σκοπού. Από την άλλη, αυξάνεται η ρευστότητα στην αγορά και τα ομόλογα αυτά καλύπτουν οτιδήποτε μορφή υποχρεώσεις των Τραπεζών, του ΙΚΑ ή των προμηθευτών προς το Δημόσιο.

Αν, όπως προαναφέρθηκε, η εταιρία δεν τηρήσει το business plan βάσει του οποίου δημιουργήθηκαν τα εν λόγω ομόλογα, καθώς δε θα εκμεταλλευτεί με τον τρόπο που πρέπει την σανίδα σωτηρίας που της προσφέρεται, τότε περιέρχεται στην ιδιοκτησία τού συνεταίρου, δηλαδή της Εταιρίας Ειδικού Σκοπού, με σκοπό την συγχώνευση της με άλλο ομοειδές σχήμα.

Υπάρχουν και άλλες προτάσεις τής ιδίας υφής. Είναι κατανοητό από την προαναφερθείσα παρουσίαση, ότι οι εν λόγω σκέψεις κινούνται εκτός των συμβατικών πλαισίων διαχείρισης των περιορισμένων πόρων τής οικονομίας. Παρ’ όλα αυτά, μετά από οκτώ χρόνια ύφεσης, θα ήταν σκόπιμο να αρχίζουν να συζητούνται ιδέες και να βρεθούν λύσεις πιο τολμηρές, που θα προσέφεραν μεγάλο όφελος στην οικονομία.

*Το παρόν άρθρο δημοσιεύθηκε στο τεύχος 29 (Οκτώβριος 2014) της ελληνικής έκδοσης του Foreign Affairs.

Copyright © 2002-2012 by the Council on Foreign Relations, Inc.

All rights reserved.

Μπορείτε να ακολουθείτε το «Foreign Affairs, The Hellenic Edition» στο TWITTER στη διεύθυνση www.twitter.com/foreigngr αλλά και στο FACEBOOK, στη διεύθυνση www.facebook.com/ForeignAffairs.gr